从全球价值链角度看中国制造

摘要

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中......

文/华创证券首席宏观分析师:张瑜

执业证号:S0360518090001

联系人:张瑜 陆银波

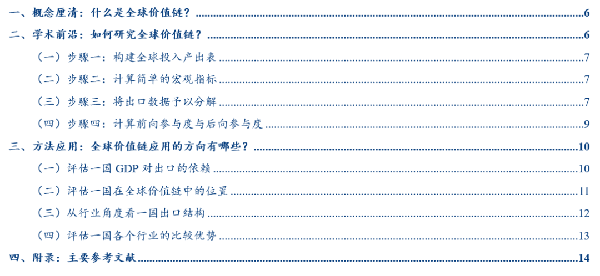

报告目录

前言

自2018年以来,先是中美贸易摩擦引发市场对产业链移出中国的担忧,后是疫情扩散至全球,引发市场对疫情影响下,中国产业链供需两端受冲击的忧虑。在这样的背景下,市场对全球贸易走势的关注越来越高,对全球产业链的研究也越加重视。我们从本篇报告开始,聚焦全球产业链中的全球价值链部分,作深入的研究,以期对投资者带来一定的启发和思考。

为什么选择全球价值链作为研究的切入点?第一,价值链的研究在学术界是个比较前沿的话题。基本从2000年以来才逐渐涌现,2010年以后理论相对成熟起来。借助学术研究成果,我们可以获得更多的思考点。第二,价值链的研究相比全球贸易的研究,更聚焦一国出口中的增加值而非出口总值,可能更适合用来研究一国的各个行业的比较优势、一国的出口结构以及一国在全球分工中所作的贡献以及所处的位置等话题。

何为全球价值链?简单来说,是生产活动的全球分工。研究什么?研究各国在这个分工的过程中,各自创造了多少增加值。怎么研究?通过构建全球投入产出表,将一国的出口进行分拆。拆成来自国内贡献的增加值有多少,来自国外的增加值有多少。在这个基础上,可以再进一步拆分。比如,来自国内的增加值,哪些以终端消费品的形式出口,哪些以中间品的形式出口。

有什么用?出口数据予以拆分后,应用的方向有很多。本篇报告介绍其中四个。即评估一国GDP对出口的依赖、一国在全球价值链中的位置、一国的出口结构、一国各个行业的比较优势。从这四个角度,对中国的制造业的基本状况形成一个更加立体化的了解。

应用一:中国的GDP中有多少来自出口?其他国家如何?

对于中国而言,从2005年至2015年,经济对出口的依赖度确实有所降低,但降低的幅度并不大,每年大概0.7个百分点左右。2005年,中国的GDP中大概24%来自出口所贡献,至2015年,这一比例降低至17%。

就全球而言,我们可以计算各个国家GDP中来自出口的贡献,一个比较明显的规律是,经济体量越大的国家,对出口的依赖越低。全球经济体量前三的国家,美国、中国、日本,对出口的依赖在全球来看都是非常偏低的。

应用二:中国在全球价值链中处于什么位置?十年的维度看发生了哪些变化?

第一,从2005年至2015年,中国的全球分工参与度是在降低的。这是因为,随着国内生产技术的提升,原来更多使用进口的中间品,被国产产品所替代,使得出口中包含的国外增加值的比例在降低。

第二,从2005年至2015年,中国在全球分工中所处的位置是逐渐朝上游迈进的。这得益于两个因素。一是,国产替代后,出口中来自进口的中间品的比例在减少。二是,技术提升后,出口中间品用于国外再加工的比例在增加。

第三,与美国、日本、德国、英国等发达国家相比,中国在全球分工中所处的位置依然是偏下游的。反映中国中间品的输出能力不够强。

第四,与越南、马来西亚、墨西哥、泰国等发展中国家相比,中国在全球分工中所处的位置是偏上游的。即,中国的制造能力是强于这些国家的。但是,与这些国家相比,中国的全球分工参与度是偏低的。其原因是,这些国家通过从事简单的加工贸易,在深度参与全球分工。

第五,中国现在要做的是,尽快的在技术层面提升自己的竞争力,以提高自己的中间品输出能力,提升全球分工参与度。

应用三:行业角度怎么看中国的出口结构?

第一,电子设备行业一直是中国出口中第一大行业。但2015年相比2005年,电子行业的出口中来自国外的增加值占中国总出口的比值大幅降低,从2005年的11.5%,降低至2015年的6.8%。反映的是电子行业国内技术进步较快,出口中来自国外的中间品在越来越少。

第二,纺织与服装行业在出口中的占比在明显下行。2005年,纺织与服装行业贡献了 16.3%的出口,是仅次于电子行业的第二大出口行业,其中纺织与服装行业的DVA(国内贡献的增加值,下同)与出口的比值为13.4%,FVA(国外贡献的增加值,下同)与出口的比值为2.8%。到2015年,纺织与服装行业贡献了13.6%的出口,对出口的贡献在降低。其中,纺织与服装行业的DVA与出口的比值为12.2%,FVA与出口的比值为1.4%。两者相比2005年都有所下降。

第三,出口结构中,比重提升较快的有电气机械的DVA、机械设备的DVA、化工与非金属制品的DVA。2015年的出口占比相比2005年,分别提高了2.5%、2.3%、2.4%。反映的是国内在多数行业都呈现明显的进口替代的趋势。

应用四:中国各个行业的比较优势如何?十年的维度看发生了哪些变化?

第一,整体而言,中国的制造业有着较强的比较优势。制造业整体的RCA指数在2015年(使用DVA改进后的,下同)排名第一(64个国家与地区,包括OECD全部成员国,下同)。

第二,从2005年到2015年,中国的制造业在多个领域取得了较大进步。比如,电气机械行业,RCA指数在2005年排名第三,到2015年排名第一。电子设备行业,RCA指数在2005年排名第五,到2015年排名第四。机械设备,2005年RCA指数排名第9,到2015年排名第五。

第三,汽车及交运设备是中国制造中竞争优势排名较为靠后的一个行业,且从2005年到2015年,进步不大。汽车及交运设备在2015年RCA指数排名第25名,远远落后于德国(第6)、日本(第3)、韩国(第4),包括制造业整体排名已经非常靠后的美国(第10)。与越南、泰国基本处在同一梯队。

第四,纺织与服装行业,微观层面的感知是竞争优势在不断的丧失。但宏观层面的数据显示,从2005年到2015年,竞争优势的排名依然维持在第三。

第五,发达国家与东南亚的几个发展中国家,竞争优势存在明显的错位。日本、德国、韩国在电子设备、电气机械、汽车及交运设备、机械设备等领域竞争优势较强。泰国、越南、马来西亚在食品加工、纺织服装、化工与非金属制品、电子设备等领域竞争优势较强。其中,越南的纺织服装行业RCA指数排名第一,强于中国。马来西亚与泰国的化工与非金属制品RCA指数排名前十,强于中国。马来西亚的电子设备RCA指数排名第五,紧随中国。

第六,美国的制造业整体而言,不具备竞争优势。但美国在服务业的竞争优势较强。RCA指数中服务业与建筑业,美国排名第14名。而中国仅在62名。日本、德国、韩国等制造强国排名也都在40名开外。

报告正文

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,请转载时务必注明文章作者和"来源",不尊重原创的行为本站或将追究责任;